[2220]東芝の危機は「人災」ではない

相田英男です。

東芝が定評のあったテレビ事業(レグザ)を、中国メーカーについに売り渡すという。さんざん話題となった半導体(フィラッシュメモリ)事業も、アメリカの投資会社率いる企業連合体に2兆円以上の巨費で売却する方向で、交渉されている。ついでに「サザエさん」のスポンサーからも降りるらしい。

なす術なく破綻への道を辿りつつある東芝だが、この状況についての満足ゆく説明はなされていない。巷で売られている「東芝本」は、「歴代の社長、重役達の失策だ、つまるところ人災だ」と、押し並べて連呼している。でも私は思う。東芝の関係者達もそこまで間抜けばかりであろうか、と。

フラッシュメモリ事業は、非常に収益を挙げられるのは明らかだ。だからメモリだけは手元に残して再建を図るべきだ、それが得策だと、誰もが考えるだろう。しかし、あっけなくアメリカの投資会社連合に明け渡してしまった。メインバンクからメモリ事業の売却を強要された結果だとしても、銀行側も東芝という企業の存続を考えてアドバイスしているとは、到底思えない。

アイン・ランドの代表作「肩をすくめるアトラス」を読んだ人は、あまり多く無いだろう。千ページを超える大作小説だ。あの話の主要人物の一人で、フランシスコ・ダンコニアという実業家が登場する。ダンコニアは、多数の銅鉱山を所有する世界最大の銅採掘企業の、跡取りオーナーだった。ダンコニアは優れた資質を持つ経営者として期待されていたが、放蕩の生活にのめり込んだ挙句に、会社を倒産させて失踪してしまう。しかし、実はダンコニアは立派な人物だった。ダンコニアは、刎頚の友であるジョン・ゴールト(ニュートンとアインシュタインとエジソンを足して10倍した位の能力を持つ天才技術者)の意向を汲み、新世界を創生するために、意図的に自分の会社を潰したのだった。

今の東芝の状況を見ていると、私はこのダンコニアを思い出す。「お前は、誰かが東芝を意図的に潰そうとしていると言いたいのか?」と聞かれたら、私は「そうだ」と答える。今の東芝の危機は意図的に作られたものだと、私は 断言する。

またバカな妄想を言っていると誰もが思うだろう。しかし私は自信がある。東芝の周辺にいた関係者達には、東芝を潰さなければならない切実な事情があるのだ。その証拠の一つが、以下の記事だ。

(引用始め)

大丈夫かGE? 優等生企業の苦境は日本にとって朗報なのか

11/15(水) 21:20配信

https://headlines.yahoo.co.jp/hl?a=20171115-00004485-toushin-bus_all&p=2

【急落を続けるGE株】

世界の製造業を代表する米国ゼネラル・エレクトリック(GE)が苦境にあえいでいます。11月13日の同社の株価は前日比▲7%安で引け、年初来安値を更新。年初来では▲40%の下落率、時価総額では約12兆円が失われており、世界的な株高が続くなかで特異なアンダーパフォームとなっています。

GEは航空機エンジン、発電機、医療機器などを手掛ける複合企業ですが、元をたどれば日本でも有名な発明王のエジソンが1878年に創業した照明会社で、非常に歴史の長い会社です。また、1981年から2001年まで20年間、同社のCEOを務めたジャック・ウエルチ氏は、在任中に株価を30倍に上昇させたことなどから、日本でも名経営者としてよく知られています。

その名門企業に何が起きているのか?まずは、13日に行われた投資家向け説明会の内容から探ってみたいと思います。

【予想以上に厳しい業績見通しが示された13日の説明会】

今回の説明会は、2017年8月1日に前任のジェフ・イメルトCEO(2001年~2017年)を引きついでCEOに就任したジョン・フラナリー氏らの新経営チームによって行われた初の投資家向け説明会でした。プレゼンテーション資料は57ページに及び、全社だけではなく各事業の戦略が詳細に説明されましたが、主要なポイントは以下の3点でした。

第1は、2018年度(2018年1月~12月)の業績も低迷が続くとされたことです。具体的には、M&Aを除いた自律的な売上成長率は0~3%増に留まるとされ、調整後一株利益についても、2017年度見通し1.05~1.10ドルに対し、2018年度も1~1.07ドルとほぼ横ばいの見通しが示されています。

GEは、イメルト氏が退任する直前の今年の夏までは2018年度に2ドルを目指すとしていましたが、経営陣が変わっても、短期業績は急速には回復しないことが示されたことになります。

第2は、配当が引き下げられたことです。2017年12月に予定される四半期配当から、0.12ドルと従来比で半減となることが発表されています。GEは、1892年にニューヨーク証券取引所に上場以降、安定的に配当を行っており、減配は1929年の世界恐慌時と金融危機後の2009年の2回だけです。今回は外部環境が好転するなかでの減配であるため、内部的に大きな問題を抱えていることが改めて強く印象付けられることになりました。

第3は、航空、ヘルスケア、電力の3事業に経営資源を集中させ、200億ドル(約2.3兆円)規模の資産売却(鉄道、照明、産業ソリューションなど)を今後1~2年で行うとしたものの、具体策は明らかにされなかったことです。以上3点から、改革の意志は強く感じられるものの、その実行についてはなお見極めが必要という印象が避けられません。

【パワー(発電事業)の改革は有言実行で】

日本でも、最近発表された決算では三菱重工やIHI の火力発電事業の収益が悪化していましたが、GEも例外ではなく、コア事業として残したこの事業の立て直しが今後の回復のカギを握ると考えられます。

今回の説明会では、その再建策として、規模の適正化、ホリスティックな(体系的な)サービスへの集中、「say/do ratio」の向上(有言実行)などの考えが示されました。やや概念的過ぎることが気になるところではあるものの、この事業の改革に近道はないことをここから読み取ることができます。

GEの時価総額は今年に入り大きく下落したとはいえ、なお約19兆円と、日立の約5倍もある巨大企業であり、まだまだ侮ることができない存在です。また、新たな施策を”小出し”にするのも、従業員の危機意識を高め改革を加速させる狙いがあるとも考えられます。

和泉 美治

(引用終わり)

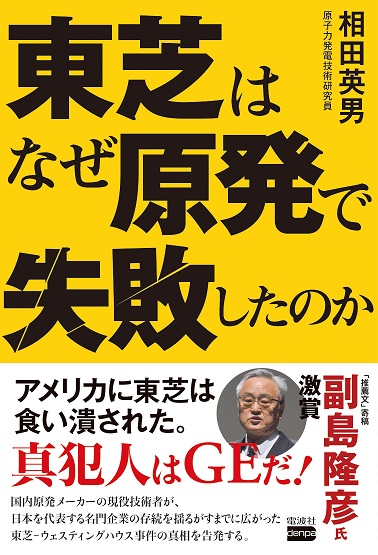

東芝とはGE(ゼネラル・エレクトリック、アメリカ最大の総合電機メーカー)の子会社である。だから「東芝問題」を考える時には、まず「親会社」であるGEの動向を分析しなければならない。これが私のかねてからの主張である。この前提に異論がある方は、まずは私の著書「東芝はなぜ原発で失敗したのか」をご覧いただきたい。ウィキペディアにある「東芝」と「GE」の記載を読み比べてみても、ある程度の事情はわかるだろう。

この「親会社」のGEが不振に見舞われている。理由は火力発電事業の売上の低迷だ。特に主要製品として重点投資してきた、発電用大型ガスタービンの販売が芳しく無い。福島原発事故以来、原発建設にブレーキが掛かった事で、ガスタービンによる火力発電が活発化すると期待されていた。アメリカでの「シェールガス革命」による天然ガスの価格下落も、追い風になる筈だった。しかし、世界市場でのガスタービンの売れ行きは良くない。

私の本に書いたが、ガスタービンによる発電は、相当なメンテナンス費用が毎年かさむのだ。だから高額な大型ガスタービン(出力100メガワット以上)をわざわざ買わずに、古い石炭火力発電設備を当面動かし続けることが、電力会社の規定路線になっている。そのようである。出力が100メガワット以下の、中小型のガスタービンは、それなりに需要があるらしい。しかし中小型のタービンでは、あまり売上には寄与しない。

発電用の大型ガスタービンを製造できるのは、GEの他にはドイツのシーメンスと、日本の三菱重工(実際には日立製作所との合弁会社の三菱日立パワーソリューションズ、MHPS)の、三社しかない。この三社を合わせて、年間で400台の大型ガスタービンを製造できる設備を持っているという。ところが予想される大型タービンの需要は、世界中合わせても、ここ数年間は年間100台程度しかないらしい。当面の市場は1/4にシュリンクしてしまうのだ。完全に過剰投資になってしまっている。

よって、GE、シーメンス、三菱重工の三社は、いずれも厳しい状況にある。ブルームバーグの記事によると、シーメンスはガスタービン工場のリストラにより、6000人以上の人員削減を行うという。しかし、最も危ない状況にあるのがGEだ。2015年からGEは、最大の稼ぎ頭だった金融事業の切り離しを決断し、本業の社会インフラ事業への転換を進めていた。そこでの収益の柱となるのが、長年にわたり開発資源を重点投資してきた、大型ガスタービンと、それによる火力発電プラント建設だった。しかし、その期待の事業で収益を挙げる見込がなくなったのだ。

GEは東芝や日立のような、とりあえず何かの製品を作って売れば良いだけの、単なる製造会社ではない。アメリカを代表する、誇り高い歴史とブランド価値を持つ会社がGEだ。最先端かつ独創的な技術とビジネスモデルを打ち出して、優れた業績を挙げること、それにより投資家に高いリターンを与え続けることが、GEには宿命付けられている。しかし、株価が急落している今のGEを、投資家達は見放しつつあるようだ。ウォーレン・バフェットは今年に入り、持っていたGEの株を全て売却した。ムーディーズは11月16日に、GEの格付けをA2(ダブルエー)まで落とした。アメリカの投資家達は既に、GEをシングルAと同等の会社としか見なしていないという。創業以来の最大の危機的状況に、今のGEは陥りつつある。

グローバルな見地からは、東芝のような田舎企業の赤字や倒産よりも、GEの収益悪化の方が深刻なことは明らかだ。GEのオーナーはJ.P.モルガン財閥(欧州ロスチャイルド財閥の米国の出先)だ。GEを救済するために、モルガンの中で幾つかのプランが数年前から立案され、その一つが現在実行されている。東芝の危機はそのGE救済プランの余波を受けたものだ。そのように私は考えている。

ジャック・ウェルチ時代の稼ぎ頭だった金融事業(GEキャピタル)の売却を、GEが発表して大規模なリストラに着手したのは、2015年4月だった。ほぼ同時期に東芝では「不正会計問題」が発覚して、破綻への道を辿り始めた。両者が同時期に起きたのは偶然ではない。東芝の一連の優良事業の売却と、GEのリストラはリンクして進んでいると考えるべきだ。

東芝がこれまで支払った一連の巨額な費用、同時に優良事業の売却により受け取る費用は共に、巡り巡ってGEのリストラに使われることになるのではないか。フラッシュメモリ事業などはGEには必要ない。残さずにさっさと売って、キャッシュを受け取って、リストラ費用に回すのがGEにとって得策だ。最終的には、東芝の火力発電事業(GEガスタービンのメンテナンス部隊でもある)を、東芝から分離させてGEの直接の傘下に入れるまで、東芝のリストラは続くことだろう。その頃には、老朽化した火力発電プラントのリプレース用途に、大型ガスタービンが売れる可能性も出てくるかもしれない。それまで、モルガン財閥による東芝への締め付けが、じわじわと続くことになると、私は予想している。

巷の「東芝本」はどれも、東芝の危機の原因は、これまでの無能な社長達が経営判断を間違えたからだ、という主張で一貫している。しかしである。サラリーマンや公務員の方々は、自分たちの組織のトップが、一体どんな人物達なのか想像してみれば良い。一連の本で描かれる東芝の社長達よりも、立派な経営者達がどれだけいるというのだ?どれも似たり寄ったりの、性格の悪い連中ばかりではないのか?東芝の「内部の」関係者達は、事態の収拾に向けて良くやっていると思う。しかし「外から」のバイアスが強烈すぎて、彼らにもどうしようもないのだ。石坂泰三や土光敏夫が今の社長でいても、何ら状況を変えられないだろうと、私は思う。

「あいつらはバカで俺は賢い」と悦に浸らずに、「もしかすると、俺もバカだったのかもしれない」と、疑ってみることだ。天動説から地動説に考えを切り替えないと、状況を見誤るぞ、と私は訴えたい。

相田英男 拝